Порядок подачи возражений на акты налоговых проверок, на дополнение к актам налоговых проверок, на акты об обнаружении фактов, свидетельствующих о предусмотренных НК РФ налоговых правонарушениях.

Случаи подачи возражений

Возражения могут быть представлены в налоговый орган в случае несогласия:

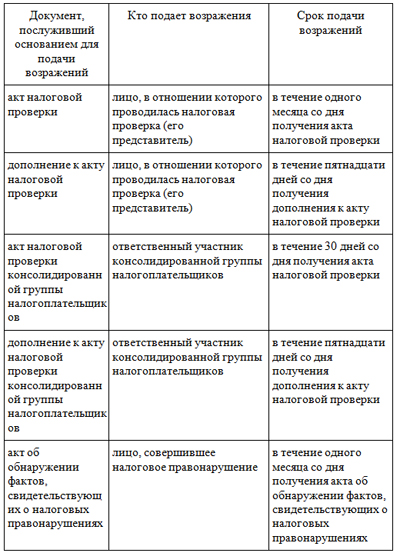

- с выводами, предложениями, какими-либо фактами, изложенными в акте налоговой проверки (п. 6 ст. 100 Налогового кодекса Российской Федерации (далее – НК РФ));

- с выводами, предложениями, какими-либо фактами, изложенными в акте об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст. 101.4 НК РФ);

- с выводами, предложениями, какими-либо фактами, изложенными в дополнении к акту налоговой проверки (п. 6.2 ст. 101 НК РФ).

Кем и в какие сроки могут быть поданы возражения

Форма представления возражений

Возражения подаются в письменной форме и на рассмотрении материалов проверки их можно дополнить устными доводами.

В возражениях желательно указать реквизиты оспариваемого акта и доводы, опровергающие налоговые претензии проверяющих, возражения должны быть мотивированы. К письменным возражениям можно приложить дополнительные документы, подтверждающие обоснованность возражений.

Можно представить письменные возражения по вышеуказанным документам в целом или по их отдельным положениям.

Кому адресовать возражения

Возражения направляются в адрес налогового органа, составившего акт.

Способы подачи возражений

- На бумажном носителе в налоговый орган

- На бумажном носителе по почте

- В электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота

Варианты подачи возражений

- Лично

- Через законного или уполномоченного представителя

- Законные представители - это представители организации по закону или на основании учредительных документов;

- Уполномоченные представители - представители, действующие на основании доверенности.

Возражения направляются в адрес налогового органа, составившего акт.

В соответствии с п. 5 ст. 101 НК РФ в ходе рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа:

- устанавливает, совершало ли лицо, в отношении которого был составлен акт налоговой проверки (участник (участники) консолидированной группы налогоплательщиков), нарушение законодательства о налогах и сборах;

- устанавливает, образуют ли выявленные нарушения состав налогового правонарушения;

- устанавливает, имеются ли основания для привлечения лица к ответственности за совершение налогового правонарушения;

- выявляет обстоятельства, исключающие вину лица в совершении налогового правонарушения, либо обстоятельства, смягчающие или отягчающие ответственность за совершение налогового правонарушения.

По результатам рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа принимается одно из решений, предусмотренных п. 7 ст. 101 НК РФ, или решение о проведении дополнительных мероприятий налогового контроля.